こんにちは!

今回の記事では、初心者でも高確率で勝てるのでは?という投資法を知ったので、それを紹介したいと思います!

タイトルにあるプロにお任せ投資とは、初心者の投資家が変に考えたりしないで、信頼できる人・実績を残した人の指針に従って、投資をすることです。

私は去年の8月になにか副業を始めたい!と思っていた時に友達がやっていたので突然株を始めました!!

そして一切知識がないものの、YouTubeとかで解説している「今熱い銘柄」みたいのにガンガン投資して意外と勝てました

そしてやっぱりよく分からないまま投資していたので、わりと派手に負けたりもしました

結果はプラスマイナスゼロくらいでした。

YouTuberの紹介している銘柄を買うだけの他力本願投資じゃだめだと思い、とにかく本を読みあさりました。

そこである一冊の本と出会いました

ライバル100社強の日本株年金運用で運用成績トップに躍り出たこともあるそうです

作者の山本さんは、日本株のファンドマネジャーを20年勤めあげたベテラン投資家であり、1000億円程度の日本株を運用したこともある、トップファンドマネジャーです。

そんな山本さんの投資法は、政治経済やマーケットの需給動向には全く目を向けないものでした

方法はいたってシンプルで、「成長株」に「長期」で投資するという方法です。

どんな株が「成長株」というのかを判別してくれる5つの基準と、「その株が現在割安なのか」を識別してくれる6つの簡単な基準が記載されています

私は、この作者の紹介している基準に合う銘柄をさがして、実際にある銘柄を買ってみました。

まだ途中ですが大幅に含み益を持っている銘柄があります。

本の感想は、わかりやすい。知りたいことがわかりました

複雑な理論や分析、計算を全て吹っ飛ばして、簡単な計算にまとめたという印象

本の紹介文の中に、「未経験者でも20分で将来配当が大きく増える お宝成長株 を発掘できる。」と書かれていますが、本当に自分で見つけられるようになるのでは?という、期待がおおいに持てる内容でした

11のシンプルな計算式とは

「成長株」を見つける5つの計算式

- 営業費用売上比率が1.15を超えるか

- 配当性向が5割を超えるか

- ②がNOの場合4年連続増収か

- 数値目標や中長期の計画

- 商品の永続性と数量見通し

作者は、「成長株を見つけ出し、長期的に再投資していけば、”配当”だけで元本を超える結果が残せる」とし、すなわち「99%勝てる成長株を見つける方法が存在する」と述べています。

そんな成長株を見つけるのに役立つのが上記の5つの基準です

営業費用売上比率

営業費用売上比率=売上÷総費用>1.15

これは費用1円に対しての売り上げを示していて、この数値が高いということは、「儲かる商品」だという事が分かります。

配当性向が5割以上か

配当性向を見ることで、「規模の拡大を追わず、利益の半分以上を配当に出す企業」かが分かります

もし営業費用売上比率の基準を満たしたものの、配当性向が5割以下の場合は、4年連続で増収かを見てください

これをみることによって、景気状況がたまたま良かったからなのかという点と経営的に致命的なミスをしていないという事がわかります

中長期の目標が発表されているか?

高い目標をかかげ、その目標に向かって進むことがその会社を成長させます。その目標は「中期経営計画」として反映されるのが普通です。

今回の投資法は、利益が多く出すことができて、株主に還元する「成長企業」に長期で投資するものなので、中期経営計画があるかはチェックしましょう

「永続性」と「数量の見通し」

商品が永続するかどうか、「20年後もあるかどうかで判断してください」

例えば、電車は20年後もありそうですよね、、コンビニもおそらく20年後もありますよね

こんな感じで判断していただいてOKです

「数量の見通し」は、「いまよりも将来の方が売れるかどうか」で判断してください

例えば、5G関連とか電気自動車とかこの条件に当てはまるのではないでしょうか?

「成長株」が割安か判断

- NOPAT(営業利益6割=法人税4割を抜く)を計算する

- NOPATの4割(配当性向4割を見込む)を計算する

- 擬似的なROEを計算する(株主資本の効率を確認する)

- ROEによる場合分けをする(ROEの数値によって今後5-7年の配当総額を予測する)

- 将来の配当利回りを計算する(4の配当総額と現在の時価総額から計算)

- 上値目処(目標株価)を計算する

成長株を見つけても、現在の株価が割高では購入する意味がありません。そのため、この6手順を使って割安かどうかを判断することができます。

実際に買ってみた

本を読めば読むほど、この投資法を実践してみたくなり、実際に挑戦してみました

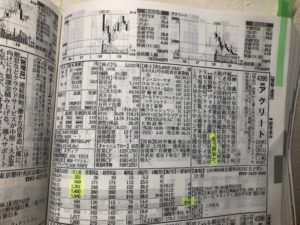

急いで四季報を購入し、全部見るのは大変そうなので、1円の費用に対して売り上げが高そうな「情報・通信・サービス」系の銘柄を中心に調べました(情報・通信とかは、燃料とか鉱物とか資源を使わないため売上比率が良いだろうと考えたためです)

四季報のページをどんどんめくって、営業費用売上比率が1.15を超える企業をエクセルにいったんまとめていきました

実際に調べたところこんな銘柄が見つかりました

「成長株」かどうかしらべてみました

1、営業費用売上比率は1.15以上か

2018年12月売上 1,291百万円 ÷ 総費用 1,045百万円 = 1.23

総費用は 売上 - 営業利益 で出しました。

一つ目であり、一番大事な基準はクリアです

2、配当性向は5割以上か?

残念ながら0%でした。

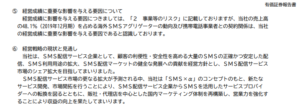

ですが上に貼った写真にアンダーラインが引いてあるように、配当が開始されるかもと記載されて、これから配当性向もあがっていくのではないかと思いました

3、配当性向が5割未満の場合は4年連続増収かを調べる

四季報を見ればわかりますが、余裕でこの条件を満たしていますね

4、中期経営計画があるか

これは有価証券報告書の一部ですが、これからの経営についてしっかりと記載されていました。

5、「永続性」「数量の見通し」があるか

この会社は、企業から個人向けのSMS(ショートメッセージ)配信代行を行う会社です

スマホが私たちの生活からなくなることは考えずらいので、永続性はあると判断しました

数量の見通しについても、これから時間がたつにつれてスマホの利用者が増えると同時に、サービスの利用者も増えると考えました

株価が割安かどうか調べてみました

1、NOPAT(営業利益の6割を計算)

2018年12月営業利益 246百万円 × 0.6 = 147.6百万円

2、NOPATの4割を計算(疑似配当総額を予想)

147,6百万円 × 0.4 = 59.04百万円

3、疑似的なROEを計算

税引後営業利益 147.6百万円 ÷ 自己資本 967百万円 = 15%

4、ROEによる場合分け

ROEが15%の場合は配当総額を2倍にするとしているので、118.08百万円とする

5、予想配当利回りが2%を超えれば「買い」

予想配当額 118.04百万円 ÷ 時価総額 4,020百万円 = 予想配当利回り 2.9%

6、上値目処を計算

予想配当利回り 2.9% ÷ 日本平均利回り 1.6% = 1.81

いずれだいたい1.81倍の株価になるということになります

よって「アクリート」は「成長株でありながら、割安」なため「買い」となります

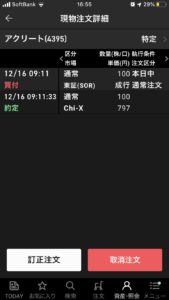

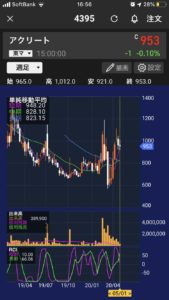

実際に購入した画像

2019年12月に797円で買っていますね

途中コロナウイルスの影響で暴落しましたが、株価はすぐに持ち直しました

現在953円で大幅な含み益です

長期投資するつもりで買ったので、まだ売る気はありません

本の評判

「1%の人が知っている99%勝てる株が見つかる本」

著者:山本潤、他タイトルが怪しい感じですが、中身は真っ当な投資本です

著者によれば、この本は “日本初の多段階配当モデルの実践書”

将来の配当金に着目するという、高配当株投資家にとって、非常に興味深い内容です‼️https://t.co/bEDQfXan8G

— ショウ@配当生活への道を今日も進む (@Shouyumehaitou) March 6, 2020

読了。

シンプルでとても腹落ちする内容でした。

SBIネオモバイル証券で1株から株を買えるので、分散させながら効率の良い投資が出来るのではないかと思います(^^)1%の人が知っている99%勝てる株が見つかる本 https://t.co/KoHLCputm3 @maayaaa55より

— まーやん💹節約大好き銀行員 (@maayaaa55) October 22, 2019

まとめ

・株をはじめてみてどんな株を買ったらいいか分からない人

・株に興味があるものの日々仕事が忙しくて、株価を見れない

・高確率で勝ちたい

こんな人がいたらぜひ本書を購入して、この投資法を実践してみてください